株主資本コストとは何かご存知でしょうか。

当サイトへお越しいただいた方は、少なからず会計・ファイナンスに興味をお持ちか、すでに学習したことがある方が多いとは思います。

今回は基礎でありながら実務でも難解な「株主資本コスト」の概要をざっくりとまとめていきます。

株主資本コストとは

株主資本コストの説明をする前に、企業の資金調達コスト全体の話をする必要があります。

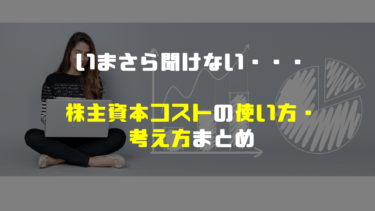

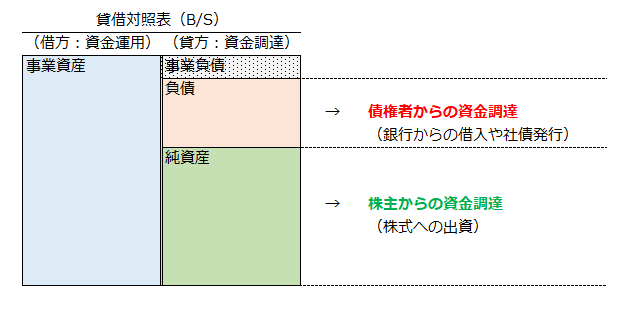

以下のように貸借対照表をイメージするのが最も手っ取り早いです。

右側(貸方)には資金調達の内容が記載されています。

上の図からもわかる通り、企業は主に①債権者からの借入と、②株主からの出資により資金を調達しています。

なお事業負債とはコストのかからない事業上の負債で、例えば買掛金などのイメージです。コストを払い”調達”しているわけではないので、調達金額から除いて考えます。

いずれもお金を出す出資者(①負債なら債権者、②株式出資なら株主)がいて、それぞれがお金を出すことのリターン(=企業からするとコスト)を要求してきます。

負債のコスト

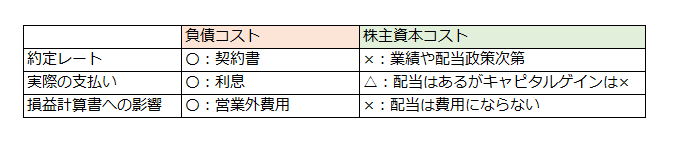

①負債はイメージしやすいです。

借入に対して、3%とか5%などといった「約定利率」を設定し、企業は元本返済+決まった額の利息を払います。

この利息部分が、出資者(債権者)にとってのリターンであり、企業にとってのコストになります。実際にお金で支払うことから、この支出は損益計算書の営業外項目で費用として計上されます。

株式のコスト

この点②株式はやや異なります。株式には明確な約定利率はなく、元本返済もありません。

株主にとってのリターンは、(1)値上がり益=キャピタルゲインと(2)配当です。

企業にとっての株式資金調達コストというのは、株主が期待するリターンです。(つまり(1)値上がり益と(2)配当の合計が、株主にとっての期待リターン=株主資本コスト、と言えます。)

株主にとっての期待リターンというのが株主資本コストの本質になります。

なぜ借入と違って複雑になってしまうのかというと、株主資本コストというのは企業によって実際に支払われるわけではなく、あくまで期待値の設定のために使われているパーセンテージにすぎないためです。

以下でそれぞれのコストを比較してみましょう。

上記の対比でもわかる通り、株主資本コストは誰かの契約で定められているわけでも実際のお金の支払いがあるわけでもないため、意識しないと出会うことのないコストになります。

実際は企業は株主資本だけでなく負債も利用しているため、これらを総合的に考える必要があります。したがって負債と資本双方からのコストを加重平均したWACC(Waighted average capital cost: 加重平均資本コスト)と呼ばれるパーセンテージが使用されるので、株主資本コストはWACCの一要素として使用されます。

この例だと10%が株主資本コスト、8.75%がWACCになります。

(なお、この例では単純化のために①節税効果を無視、②資金調達の時価簿価差額はなし(PBR=1倍)を想定しています。)

では、実際にお金を払う必要のないコスト(=株主資本コスト)をなぜ意識する必要があるのか、次項で場面別に見ていきましょう。

株主資本コストの使い方及び使う場面

まず株主資本コストを主に使用するのは大きく以下の2者で、それぞれにとって使い方やその場面が異なります。

まず株主資本コストを主に使用するのは大きく以下の2者で、それぞれにとって使い方やその場面が異なります。

・株主(投資家・資金提供者)

・企業(資金調達側)

株主(投資家・資金提供者)にとっての株主資本コスト

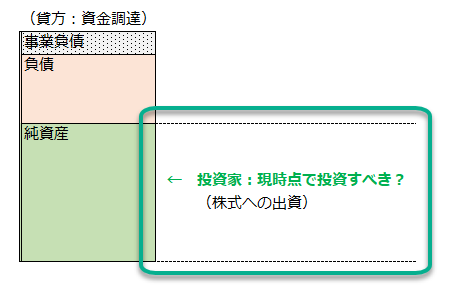

投資家にとっての株主資本コストは、株価算定及び投資判断にて使用されます。

一般によく使用されるDCF(割引キャッシュフロー法)やDDM(配当割引モデル)を使用する際に、いずれも①期待される予測キャッシュフローを②資本コストで割り引く、という算定方法をとります。

算定テクニックよりもここで強調したいのは投資家の思考で、

「この事業、この企業ならリスクが高いから投資に対して年15%くらいリターンが見込めないと投資したくないな」とか

「この企業は安定してて年8%くらいのリターンでもいいと思ってたけど実際6%しかリターンがもらえなかった。株式売却して投資をやめようかな。」

といった意思決定判断材料として活用されているわけです。

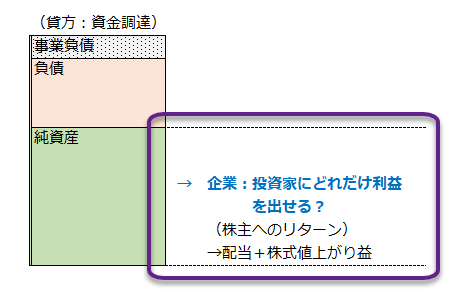

企業(資金調達側)にとっての株主資本コスト

企業にとっての株主資本コストが曲者です。実際に支払うわけでも何%と決まりがあるわけでもないのですが、最低限そのパーセントは利益を出して株主に還元しないといけない、というハードルレートの役割を持ちます。

ここで、「会社としては別に達成できなくてもお金が出ていくわけじゃない。別に良いのでは?」という疑問があるかもしれません。

これを達成できなければどうなるかというと、株主が失望→売却→株価の下落という形で市場が反応し、結果残った株主から経営陣交代圧力がかかる、という流れになります。

したがって、株主から雇われている立場にある上場企業の経営者たちにとって、株主資本コストは達成していくべき収益目標として機能します。

実務において株主資本コストを使う場面

さて、では具体的に企業実務ではどんな場面で登場するのでしょうか。もちろん会社の方針によりますが、大きく分けて以下の3つに登場してきます。

1. [各事業部]投資意思決定時(稟議書など):ハードルレート

2. [広報IR]決算説明時:株主への説明

3. [経理]決算時:減損会計

1つ目は、新規投資案件に対するハードルレートとしてです。企業は株主資本コストと負債コストをもとに自社の資金調達コスト(WACC)を算定します。単純化すると、このレートを下回る水準のリターンしか見込めない投資がなされるなら、それは企業価値の毀損につながるため、投資実行時の目標値(ハードルレート)として機能します。例えば、8%リターンが見込める投資があったとしても、10%資金調達コストがかかっているのであればその投資はしてはいけない、といった判断になります。

2つ目はIRにおいてです。社内で使用している資本コストを株主に開示することで、目標としているリターンなどについて株主と合意を形成していくことも重要な役割となります。この辺りで企業側から適切な説明ができない場合、株主からの高い要求利回りに対する抗弁ができず、結果として経営者の信頼が損なわれ安定的な企業経営が難しくなってくるでしょう。

3つ目は上記2つに対して本質的ではないですが、企業決算において株主資本コストが必要となる計算が現行に日本の会計基準に一つあります。減損会計です。こちらは事業の業績が悪くなった際に、投資のうち将来のキャッシュフローで回収できないと見込まれる部分を一時の損失とするルールで、計算の方法は企業価値算定と同様「将来キャッシュフローをWACCで割り引いて」算定します。

会計士として監査にあたる中で株主資本コストを直接監査する機会というのは実はあまり多くないですが、減損会計の対応にあたった場合にはこのような資本コストも含めて監査対象範囲になってきますので、もちろん無関係ではいられません。

まとめ

長くなってしまったので今回は考え方と用途編として一区切りし、算出方法は次回にてまとめます。

ファイナンスの考えは長らく日本人になじみがなかったですが、資本主義の現代で欠かせない考え方なので、仕事に直接関係なくても豊かな生活のためにしっかり押さえておきたい知識です。

関連書籍として、以下の厳選3冊はとてもおすすめです。

①金持ち父さん貧乏父さん:言わずと知れた投資思想教育の名著。10代20代のうちの必読書。

②ざっくりわかるファイナンス:これ以上わかりやすい初心者用ファイナンス本は今後出ないのでは。USCPAのBEC受験前、会計士の経営学学習前などのベース理解にもおすすめ。

(ちなみにこちらはKindle unlimitedで読めるのでお試し期間内に読めば無料です。)

③ROIC経営:実務対応レベルの知識が欲しい方向け。資本コストと投資意思決定、改善プロセスなど学びは多いはず。