今回は2020年最新の米国税制改正(通称:CARES Act)について見ていきます。

正式名称はCoronavirus Aid Relief, and Economic Security Actであり、今回のコロナウィルスにより経済的被害を受けている企業や個人の負担を一時的に軽減することを主目的としている税制です。

一時的というところがポイントで、日本でいうところの措置法に近い、今年のみを主眼に置いたものというイメージです。

今回は日本法人が、アメリカの子会社の決算を見るにあたり知っておきたいポイントを解説します。

目次

企業にとっての改正の柱

さて、CARES Actは個人所得税関係のものと企業関係のものにより構成されていますが、企業の法人税計算にあたり影響が大きいのは以下の3点です。

1. NOLの扱いの変更

2. 支払い利息の損金算入要件の緩和

3. AMT Creditの一括返済

2. 支払い利息の損金算入要件の緩和

3. AMT Creditの一括返済

では以下で解説していきます。

NOLの扱いと節税戦略

では、まずはNOL(Net Operating Loss)の扱いの変化から触れていきます。

日本の親会社視点で見たときに最も影響が大きいのはここで、決算上の影響だけでなく、しっかり準備すれば税額をかなり減らす余地がある改正になっています。

まずは用語の説明からです。

NOLとは上記でも正式名称を触れていますが、Net Operating Lossの略で、日本でいう繰越欠損金を指します。

日本人は”ノル”と呼ぶ人も多いですが、アメリカ人は”エヌオーエル”と発音するのが一般的なので普通にエヌオーエルと読めばいいと思います。

NOL(繰越欠損金)とは?

→ざっくり説明すると、「法人税申告上発生した損失で、翌期以降に繰り越されて将来の利益と相殺が可能なもの」です。例:2020年に赤字$1,000,000となった場合これに対して2020年は税金がかかりません。2021年に黒字$1,000,000となった場合、2021年の黒字から過去の赤字である$1,000,000を差し引くことができます。(利用額の制限などは後述します)

→ざっくり説明すると、「法人税申告上発生した損失で、翌期以降に繰り越されて将来の利益と相殺が可能なもの」です。例:2020年に赤字$1,000,000となった場合これに対して2020年は税金がかかりません。2021年に黒字$1,000,000となった場合、2021年の黒字から過去の赤字である$1,000,000を差し引くことができます。(利用額の制限などは後述します)

NOLの扱いの改正は2つのポイントから構成されています。

①繰り戻し還付の復活(Carryback)

②80%ルールの一時緩和(Carryforward)

②80%ルールの一時緩和(Carryforward)

①繰り戻し還付の復活(Carryback)

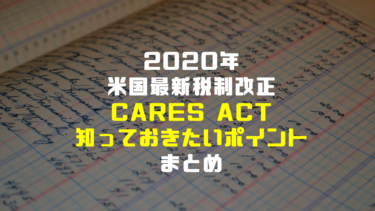

ここを理解するため、簡単に2018年の税制改正:TCJA(Tax Cuts Jobs Act: 2018年以降)を少しおさらいさせてください。

CARES Act前のCarrybackの扱いは?

米国では2018年以降のトランプ税制(通称TCJA)により、それまでは2年間に限り認められていたNOLのCarrybackが認められなくなりました。

これはTCJAによりCarryforwardの期限が無制限になった(後述します)ことに対応するもので、2018年以降は「税務上欠損の還付を受けたければ将来頑張って利益をあげてください」という制度になっています。

これはTCJAによりCarryforwardの期限が無制限になった(後述します)ことに対応するもので、2018年以降は「税務上欠損の還付を受けたければ将来頑張って利益をあげてください」という制度になっています。

今回の改正は「一時的に」繰り戻しを認めるというものです。

CARES Actで緩和されたCarrybackの具体的な扱い:

Tax year 2018, 2019, 2020年(つまり今年+過去二年:TCJA以降)において生じた欠損金はそれぞれ5年間の繰り戻しが可能になります。例:2018年にNOLが発生している場合、2013年~2017年の所得までさかのぼって還付を受けることが可能!

Tax year 2018, 2019, 2020年(つまり今年+過去二年:TCJA以降)において生じた欠損金はそれぞれ5年間の繰り戻しが可能になります。例:2018年にNOLが発生している場合、2013年~2017年の所得までさかのぼって還付を受けることが可能!

80%使用制限の一時緩和(Carryforward)

次に、Carryforward(繰越)時のルールも緩和されていますので、同じくTCJAから少しおさらいします。

CARES Act前のCarryforwardの扱いは?

2018年以降はNOLが無期限に繰越できるようになった一方、使用時の課税所得の80%までしか使用できないという制限が付きました。結果、課税所得をゼロにすることはできない制度になっています。

今回の改正は、一時的に使用制限を撤廃するものです。

CARES Actで緩和されたCarryforwardの具体的な取扱い:

Tax year 2020までに発生するNOLは、繰越先の課税年度所得の100%まで相殺可能。

例:2020年に赤字となりNOLが$1,000,000あり、2021年に黒字が$800,000でた場合、2021年の所得額全額である$800,000までNOLを使用して2021年の課税所得を0にすることができる。

上記を受けたTax strategy

さて、上記のうち、特にCarrybackが認められたことで税金戦略を練る余地がかなり増えました。

税金戦略のための前提:

ポイントは、5年間の繰り戻しがTCJA前の2013~2017年も対象になっている、という点です。

今でこそTCJA後の21%という法人税率は一般的になってきていますが、施行前は長らくUSの法人税率といえば35%でした。

ポイントは、5年間の繰り戻しがTCJA前の2013~2017年も対象になっている、という点です。

今でこそTCJA後の21%という法人税率は一般的になってきていますが、施行前は長らくUSの法人税率といえば35%でした。

つまり、TCJA前(2013~2017年)に課税所得があり法人税を納めていた場合、

Carryforwardで将来21%の税が課せられる年度の所得を減らしに行くよりも、

Carrybackにより35%の時期の所得を減らして過去から還付を受けたほうが14%分も税金減額効果が大きいということになります。

Carryforwardで将来21%の税が課せられる年度の所得を減らしに行くよりも、

Carrybackにより35%の時期の所得を減らして過去から還付を受けたほうが14%分も税金減額効果が大きいということになります。

嘘みたいですが事実です。

極端な話、2020年にできる限り費用を計上してしまい(できるものは資産の一括償却を選択する、など)2020年の課税所得を赤字にしてしまえば、その赤字分×35%の繰越還付を過去に対して受けることが可能です。

USでは日本と異なり会計数値と税務数値が切り離されているので、税務上のみ前倒しで損金算入しても、それを直接の理由として会計監査で問題になることはありません。会計上の影響が出るのは、このTax planningの結果税効果計上額が大きくなる可能性がある、といった点です。なお、移転価格課税のリスクへはしっかり対策が必要です。

極端な話、2020年にできる限り費用を計上してしまい(できるものは資産の一括償却を選択する、など)2020年の課税所得を赤字にしてしまえば、その赤字分×35%の繰越還付を過去に対して受けることが可能です。

USでは日本と異なり会計数値と税務数値が切り離されているので、税務上のみ前倒しで損金算入しても、それを直接の理由として会計監査で問題になることはありません。会計上の影響が出るのは、このTax planningの結果税効果計上額が大きくなる可能性がある、といった点です。なお、移転価格課税のリスクへはしっかり対策が必要です。

さて、上記までのNOLの話をまとめると以下の図になります。

支払利息の損金算入の取扱い

さて、以降はシンプルなのでさらっと説明していきます。

米国税制ではTCJAが適用される2018年以降、損金算入できる利息額に制限があり、事業上の受け取り利息及びAdjusted Taxable Income(修正課税所得)の合計の30%のみしか認められませんでした。(超過部分は無期限で繰越が可能)

TCJA前は、外国関連会社への利息費用のみが制限対象でしたが、現行ではアメリカ企業がアメリカ国内の銀行から借りて利息を払ったとしても上記の制限があります。

この料率が、2019年及び2020年の課税年度に限り、50%まで認められる緩和がなされました。

AMT Creditの取扱い

さて、三つ目の話はもっとマイナーなので、AMT Creditがない場合は読み飛ばしていただいて大丈夫です。

①TJCA前(~2017年)は、AMT(Alternative Minimum Tax)という制度があり、企業が過度の節税戦略を行ってきても、別のロジックで計算されるAMT分は最低払いましょう、という制度がありました。

AMT計算はあくまで仮で、正しい税計算は通常の申告によるものという扱いのため、AMTとして課税されたものは将来の税の前払いという扱いで、納付した全額がAMT Creditという名称で繰り越されていました。

②TCJA 後(2018年~)はAMT計算自体が廃止されましたが、AMT Creditについては前払い法人税という扱いであるため、2018年~2021年までに分割で企業に返済されていました。

③今回のCARES Actで、「2019年申告で全額返済される」という扱いになり、すべての企業からAMT/AMT Creditがなくなることになりました。

おわりに

いかがでしたでしょうか。

日本の経理の方が押さえておきたいポイントはおそらく1つ目のNOLの扱いに集約されますが、利息やAMTについても知っているかどうかだけの話なので、簡単に紹介させていただきました。

最後までお読みいただきありがとうございました。