大規模金融緩和がなされ、マイナス金利などという言葉が日本や欧州で一般的になってしばらく経ちました。

低金利はともかく、マイナス金利までなってしまうと国策による「異常値」として考えられますが、それが企業会計に影響を及ぼしてしまう領域があります。

本記事ではマイナス金利下での会計処理とその適用にあたっての考え方をまとめていきます。

マイナス金利が影響を及ぼし得る会計処理

金利がマイナスになることで資金調達がしやすくなったり、円安になったりと、直接的・間接的なビジネス上の影響があります。

会計はビジネス状況を数値化するものですので、もちろんその影響が随所へ表れてきます。今回はマイナス金利を直接用いて計算しなければならなくなる可能性のある領域を大きく2つのパターンに分けて解説していきます。

①リスクフリーレートでの割引計算を含む処理

実務対応を行う上でマイナス金利への対応が真っ先に出てくるのは、割引計算においてです。

ここでいう割引計算とは、割引現在価値計算を指します。

将来のキャッシュフロー予測を現在の会計処理に認識する必要がある場合において、それらを対応する利率で割り引くことで時間価値を反映した会計処理を行うことが主たる目的です。

割引計算が必要な会計処理の代表例として、退職給付債務、資産除去債務、リース、減損、貸倒引当金などがあります。これらは将来の損失やキャッシュアウトフローを現在の債務・損失として認識するため割引現在価値計算が求められています。

上記の注書きでも割引計算が必要となる会計処理を例示しましたが、現状の日本の会計基準においてリスクフリーレートでの割引を求めているは以下の2つです。

Ⅰ. 退職給付債務の割引計算

Ⅱ. 資産除去債務の割引計算

【参考Ⅰ:退職給付に関する会計基準の適用指針より】

(退職給付債務の計算)

14項:予想退職時期ごとの退職給付見込み額のうち期末までに発生したと認められる額を、退職給付の支払い見込み日までの期間を反映した割引率を用いて割り引く。当該割り引いた金額を合計して、退職給付債務を計算する。(割引率)

24項:退職給付債務等の計算における割引率は、安全性の高い債権の利回りを基礎として決定するが、この安全性の高い債権の利回りには、期末における国債、政府機関債及び優良社債の利回りが含まれる、優良社債には、例えば、複数の格付け機関による直近の格付けがダブルA格付け相当以上を得ている社債等が含まれる。

【参考Ⅱ:資産除去債務に関する会計基準より】

(資産除去債務の計算)

6項;資産除去債務はそれが発生したときに、有形固定資産の除去に要する割引前の将来キャッシュ・フローを見積もり、割引後の金額(割引価値)で算定する。(割引率)

6項(2);割引率は、貨幣の時間価値を反映した無リスクの税引前の利率とする。

逆に上記2つ以外(減損会計や貸倒引当金など)は、資本コストや信用リスクなど、個別リスク分も考慮した割引率を使用した割引計算がなされ、リスクフリーレートでの計算にはなりません。

このような個別リスク分が数%~10%超となることがほとんどであることから、信用リスクなどを時間価値以外の利率を加味した計算利率がマイナスになることは想定されません。

なお、米国で先行導入されている新リース会計基準では、非上場企業の簡便法として借手がリスクフリーレートを使用した割引を行うことが認められており、日本のリース会計基準も改正後にはこのような処理が認められる可能性はありますが現状はありません。

・リスクフリーレートの割引が求められていればマイナス金利での割引が出てくる可能性がある。

・日本の会計基準でリスクフリーレートでの割引が必要なのは「Ⅰ.退職給付債務」と「Ⅱ.資産除去債務」のみ。

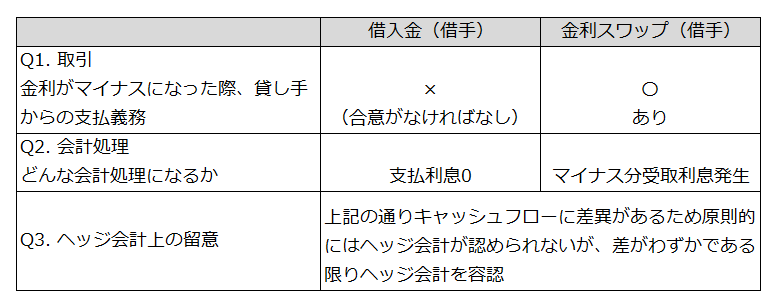

②金利が直接仕訳影響を持つ処理(利息、金利スワップ)

こちらはやや金融機関向けで、2016年ごろに実務上ざわついていた領域です。最近あまり論点になっていないのでさらっと説明します。

簡単なイメージとしては、銀行からの借入利率がマイナスになった場合どんな取引になりどんな処理が求められるか、というものです。

さらに借入に付帯して金利スワップを契約している場合があり、スワップによる利率がマイナスになった場合どんな取引になりどんな処理が求められるか、という話もあわせてついてきました。

こちらは仮定計算ではなく実際にお金が動くものなので、結論を述べてしまいますが、以下のような処理になります。

金利仕訳でのポイント:仕訳の修正必要なし

・借入:たとえ変動金利がマイナスになっても、借手(=企業)が貸手(=銀行)から利息をもらうことはない。→会計処理も利払い0が下限。

・金利スワップ:金利自体を対象とした取引で、マイナスの場合も当然お金の受け渡しが発生する。→会計処理も受取利息の発生可能性あり。

マイナス金利を使うべきか修正すべきか

さて、ではようやく本題になります。

借入と金利スワップについてはすでに「仕訳の修正必要なし」という結論を述べてしまったので、こちらは割引計算においてです。

問題の所在

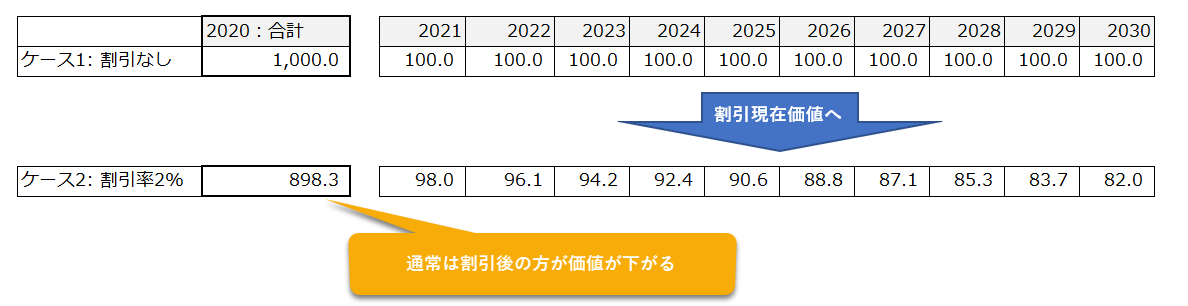

割引計算においてマイナス金利を使用すると、「現在よりも将来の方が価値が低い=価値が下がっていく」という過程をおいて計算していることになります。

数値で見ていきましょう。

上記のように、リスクフリーレートを2%として10年間の100ずつ受け取ることができる権利を現在価値に直すと898.3となり、額面総額である1000よりも低くなります。

これは将来のキャッシュよりも現在のキャッシュの方が、投資機会(例:預金なら受取利息)がある分時間的価値があると考えられるためです。

ではマイナスの場合はどうでしょうか。

上記のとおり、マイナス金利(この例は-2%)で割り引くと、プラスになってしまいます。

この計算結果は、現在1,119円持っていても将来1000円に目減りしていく、という仮定に基づいているとも考えられるため、本当に正しいのか多くの実務家を混乱させる結果となりました。

割引計算の結論

実務上の一応の結論となったのが、企業会計基準委員会(ASBJ)が公表した実務対応報告「債券の利回りがマイナスとなる場合の退職給付債務等の計算における割引率に関する当面の取り扱い」です。(一応現在は適用期間が終了しています)

これによると、

【会計処理】

退職給付債務等の計算において、割引率の基礎とする安全性の高い債券の支払見込み期間における利回りが期末においてマイナスとなる場合、利回りの下限としてゼロを利用する方法とマイナスの利回りをそのまま利用する方法のいずれかの方法による。

とされ、結果利回りを0としてもマイナス金利をそのまま用いてもどちらでもOK、という結論になっています。

実務上いずれもOK、ということですが、私の担当しているクライアントではいずれの企業もマイナス金利をそのまま用いて退職給付債務を計算していました。

これは年金計算数理人の計算結果に基づいています。年金の専門家らの計算理論は、「金利がマイナスということは将来の価値が現在の価値よりも低くなると市場が評価しており、金銭的時間価値は時の経過に応じて減少するものとして、信用リスクフリーレートはマイナスになり得る」という立場で計算されたのでしょう。

(私個人としても、将来キャッシュアウトフローの現在価値計算においては、金利がプラスかマイナスで非対称的な計算をする(=0を下限とする)のは少し仮定が必要になり難しいのでは、と考えています。)

理論的にはいずれも根拠があり、ASBJからいずれの処理が適切という結論は出ていない。

おわりに

いかがでしたでしょうか。

最近あまりマイナス金利の処理でもめることはなくなりましたが、日本もまだしばらく緩和体制が続いており全く無関係ではいられないことから今回まとめてみました。

このような会計処理の判断にあたっては、基準の理解だけでなくファイナンス的な時間価値・リスク・複利などの理解が必要になってきます。

このブログで何度も紹介していますが、ファイナンス思考・ファイナンス知識の理解には以下の関連図書が最適です。

①金持ち父さん貧乏父さん:言わずと知れた投資思想教育の名著。投資と複利の力を学ぶ。10代20代のうちの必読書。

②ざっくりわかるファイナンス:これ以上わかりやすい初心者用ファイナンス本は今後出ないのでは。時間価値や資本コスト関連、投資意思決定の考え方の理解へ。USCPAのBEC受験前、会計士の経営学学習前などのベース理解にもおすすめ。

(ちなみにこちらは2019年11月10日現在Kindle unlimitedで読めるのでお試し期間内に読めば無料です。対象書籍は入れ替わるのでお見逃しなく。)

③ROIC経営:実務対応レベルの知識が欲しい方向け。資本コストと投資意思決定、改善プロセスなど学びは多いはず。